Doanh nghiệp đua trả lương qua thẻ ATM của ngân hàng lớn, nhưng dùng thẻ ATM của những ngân hàng này có thực sự lợi hơn ngân hàng nhỏ?

Nhiều người hiện nay làm thẻ ATM ngân hàng vì doanh nghiệp "bắt buộc" trả lương qua ngân hàng đó. Tuy nhiên, xét về chất lượng sản phẩm, sự tiện lợi, tính bảo mật và chi phí dịch vụ...thì làm thẻ ATM tại các ngân hàng lớn có thực sự lợi hơn?

Thẻ thanh toán nội địa hay thẻ ATM là một trong những sản phẩm dịch vụ phổ biến nhất với người sử dụng dịch vụ ngân hàng.

Trên thực tế, nhiều người hiện nay chọn ngân hàng để làm thẻ ATM thường vì doanh nghiệp bắt buộc trả lương qua ngân hàng đó hay để…cho tiện vì người thân cũng sử dụng ngân hàng này. Và theo đó, những ngân hàng lớn như Vietcombank, VietinBank, BIDV,… thường có lợi thế hơn hẳn trong cuộc đua mở thẻ ATM cho khách hàng nhờ hệ thống rộng lớn một phần bởi "mác" nhà nước. Tuy vậy, xét trên nhiều góc độ từ chất lượng sản phẩm, sự tiện lợi và chi phí dịch vụ, …thì làm thẻ ATM tại các ngân hàng lớn có thực sự có lợi hơn?

Mạng lưới cây ATM

Đây tưởng chừng như là một yếu tố "vô nghĩa" nhưng lại rất quan trọng trong quyết định mở thẻ ATM của nhiều người. Khách hàng hiện nay đã có thể dùng thẻ của ngân hàng này để rút tiền, chuyển tiền tại một cây ATM của một ngân hàng khác dễ dàng. Tuy nhiên, điểm đáng lưu ý là mức phí chênh lệch khá đáng kể.

Chẳng hạn, rút tiền tại cây ATM cùng ngân hàng thì sẽ phải chỉ chịu phí 1.000-1.100 đồng/lần, thậm chí là miễn phí, nhưng rút tiền tại cây ATM ngân hàng khác sẽ phải chịu phí cao hơn, thường từ 3.300 đồng/lần trở lên. Tương tự, phí chuyển tiền tại cây ATM của ngân hàng khác cũng thường cao hơn so với cây ATM cùng hệ thống.

Những ngân hàng có nhiều cây ATM hiện nay có thể kể đến Agribank, BIDV, VietinBank, Vietcombank, Sacombank, ACB, Đông Á, VIB, VPBank, HDBank…

Hạn mức giao dịch

Rút tiền vẫn là giao dịch thường xuyên nhất với khách hàng hiện nay. Tuy nhiên, các ngân hàng hầu hết đều có quy định về số tiền rút tối đa trong ngày, số tiền rút tối đa/lần. Đa số các cây ATM của ngân hàng hiện nay chỉ cho phép rút tối đa 5 triệu/lần đối với thẻ ngoại mạng, riêng rút tiền nội mạng thì nhiều ngân hàng cho rút đến 10 triệu - 20 triệu/lần.

Hạn mức rút tối đa trong ngày của các ngân hàng dao động từ 50 triệu đến 100 triệu đồng/ ngày tùy thuộc chính sách từng nhà băng. Chẳng hạn, Vietcombank cho phép rút tối đa 50 triệu/ ngày đối với thẻ hạng chuẩn, hạng vàng cao nhất là 75 triệu/ ngày, hạng đặc biệt là 100 triệu đồng/ngày. Sacombank có hạn mức rút tiền tối đa là 100 triệu/ngày; BIDV tối đa 70 triệu/ngày với thẻ Harmony, 20 triệu/ngay với thẻ liên kết sinh viên. HDBank cho phép rút tối đa 50 triệu/ngày đối với thẻ hạng chuẩn, hạng vàng cao nhất là 100 triệu/ngày, và chuyển khoản tối đa tại ATM lên đến 200 triệu/ngày đối với thẻ chuẩn, Ismart Card hoặc hạng vàng.

Trong khi đó, thẻ ATM của Techcombank có hạn mức rút tiền mặt chỉ 50 triệu đồng/ngày, hạn mức chuyển khoản tại ATM cũng chỉ đến 50 triệu đồng/ngày. Thẻ Autolink của VPBank có hạn mức rút tiền mặt là 20 triệu đồng/ngày, 2 triệu đồng/lần trong khi thẻ Super được rút thoải mái hơn, có thể 20 triệu đồng/lần và tối đa 100 triệu/ngày. Thẻ của VIB cũng cho phép rút đến 10 triệu/lần và tối đa 30 triệu/ngày.

Dịch vụ làm thẻ nhanh

Thời gian để hoàn thành các thủ tục làm thẻ ATM thường khoảng 5-10 phút. Tuy nhiên, trung bình thời hạn nhận được thẻ khá lâu, từ 1 tuần cho đến 2 tuần. Nhiều ngân hàng lớn hiện nay đã có dịch vụ làm thẻ ATM lấy ngay, và tất nhiên mức phí sẽ cao hơn. Chẳng hạn tại Techcombank, khách hàng có thể yêu cầu dịch vụ nhận thẻ nhanh nếu muốn nhận thẻ trong cùng ngày đăng ký, mức phí là 200.000 đồng. Hay Vietcombank cũng có dịch vụ phát hành nhanh, áp dụng cho địa bàn Hà Nội, TP.HCM với mức phí 100.000 đồng(bao gồm cả phí phát hành); VPBank có dịch vụ phát hành nhanh với phí 100.000 đồng.

Mức độ an toàn của thẻ

Vấn đề bảo mật, an toàn giao dịch ngày càng được khách hàng xem trọng hơn bao giờ hết khi nhiều vụ tiền trong thẻ "không cánh mà bay" xảy ra liên tiếp. Bên cạnh việc khuyến cáo người dùng, bản thân phía các ngân hàng cũng đã có những thay đổi để sản phẩm thẻ được an toàn hơn trước.

Gần đây, 7 ngân hàng đầu tiền đã công bố phát hành thành công thẻ chip thay thế cho thẻ từ. Với công nghệ mới này, các chuyên gia cho rằng các giao dịch của khách hàng sẽ được đảm bảo hơn, chuyện trộm cắp sao chép thông tin bởi kẻ xấu sẽ được hạn chế rất nhiều. 7 ngân hàng đầu tiên chuyển đổi thẻ từ sang thẻ chip nội địa bao gồm 4 ngân hàng thương mại nhà nước Vietcombank, BIDV, Agribank, VietinBank và 3 ngân hàng tư là Sacombank, ABBank và TPBank. Không chỉ độ an toàn được đánh giá cao hơn mà thời gian mở thẻ đối với dòng thẻ chip cũng nhanh hơn so với thẻ từ thông thường.

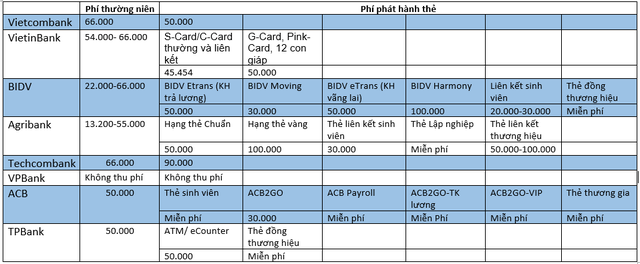

Phí phát hành và phí thường niên thẻ ATM ngân hàng nào thấp nhất?

Trong khi các ngân hàng lớn như Vietcombank, Agribank,...có lợi thế rõ rệt về mạng lưới cây ATM, hạn mức rút tiền và cũng đang đi đầu về việc cải thiện tính bảo mật thì lại tỏ ra kém cạnh tranh hơn về mặt phí dịch vụ. Các ngân hàng lớn hiếm khi miễn phí các loại phí liên quan thẻ ATM thì nhiều ngân hàng tư đã miễn phí một phần, thậm chí có ngân hàng miễn phí toàn bộ.

Mức phí phát hành thẻ ATM tại các ngân hàng hiện nay khá đa dạng, tùy thuộc vào loại thẻ, tuy nhiên cao nhất không quá 200.000 đồng. Các ngân hàng hiện nay cũng thường miễn phí phát hành thẻ đồng thương hiệu, thẻ liên kết sinh viên, thẻ khách hàng nhận lương,...

Tại BIDV, mức phí phát hành thẻ cao nhất là 100.000 đồng đối với thẻ BIDV Harmony, thấp nhất là 20.000 đồng đối với thẻ liên kết sinh viên, miễn phí với thẻ đồng thương hiệu.

Với phí thường niên, hay còn gọi là phí quản lý thẻ, phần lớn các ngân hàng hiện nay thu phí thường niên đối với thẻ ghi nợ nội địa theo năm, một số khác thu theo tháng như VietinBank, mức phí tối là 66.000 đồng (đã bao gồm thuế VAT). Chẳng hạn, Vietcombank, Techcombank cùng thu phí 66.000 đồng/năm với thẻ ATM. Trong khi đó, Agribank lại thu phí thường niên ở mức thấp hơn với tối đa 55.000 đồng/năm áp dụng cho thẻ hạng vàng, hạng chuẩn có phí 16.500 đồng/năm; thẻ liên kết sinh viên 11.000 đồng/năm.

Nhiều ngân hàng miễn phí thường niên cho một số loại thẻ nhất định. Như ACB miễn phí phí thường niên với thẻ thương gia, các thẻ ATM khác vẫn thu phí 50.000 đồng/năm. TPBank miễn phí phát hành và quản lý thẻ đối với thẻ đồng thương hiệu MobiFone – TPBank. Trong khi đó, thẻ ATM/ eCounter của nhà băng này có phí phát hành 50.000 đồng, phí thường niên tương tự 50.000 đồng/năm.

VPBank là số ít không thu phí phát hành lẫn phí thường niên đối với cả 2 loại thẻ ghi nợ nội địa tại ngân hàng này là thẻ Autolink và thẻ VP Super. Chỉ khi khách hàng chọn dịch vụ phát hành nhanh mới phải trả phí 100 nghìn đồng.