Ngân hàng nào đang dẫn đầu thị phần mua, bán ngoại tệ?

Hiện nay, không nhiều ngân hàng coi mua, bán ngoại tệ là dịch vụ kinh doanh trọng tâm. Tuy nhiên, một số nhà băng chú trọng phát triển mảng này đang sở hữu mức lợi nhuận không nhỏ.

Theo quy định tại Điều 3 của Thông tư 20/2011/TT-NHNN, việc mua, bán ngoại tệ tiền mặt của cá nhân phải được thực hiện tại các địa điểm thuộc mạng lưới hoạt động của tổ chức tín dụng được cấp phép kinh doanh.

Chiếu theo quy định này, hoạt động mua, bán ngoại tệ gần như thuộc sở hữu độc quyền của các ngân hàng. Đó cũng là nguyên nhân khiến lượng giao dịch mua, bán ngoại tệ tại các nhà băng đang có xu hướng tăng rất mạnh gần đây.

|

| Phần lớn giao dịch ngoại tệ đều do các ngân hàng, tổ chức tín dụng phụ trách. Ảnh: NH. |

Ngân hàng chiếm thị phần số một trong giao dịch ngoại tệ

Giống như kinh doanh vàng miếng, ngoại tệ chỉ được xem là hoạt động hỗ trợ thêm đối với mảng dịch vụ bán lẻ của nhiều ngân hàng. Tuy nhiên, một số ngân hàng lại tập trung phát triển mảng kinh doanh này.

So với chính ngân hàng này năm trước đó, các giao dịch ngoại tệ tại đây đã tăng gấp đôi về giá trị. Thậm chí, mức thu nhập này chỉ đứng sau hoạt động cho vay của ngân hàng (gần 16.800 tỷ đồng doanh thu).

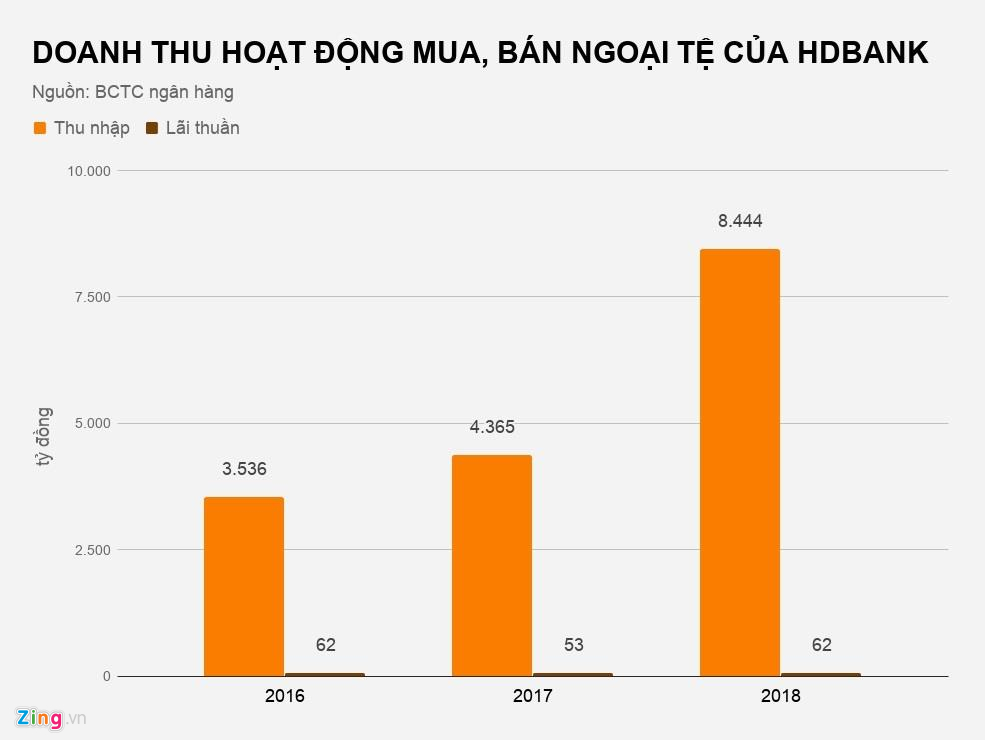

Trong khoảng 4 năm trở lại đây, HDBank luôn là ngân hàng dẫn đầu về thị phần mua, bán ngoại tệ. Tính đến cuối năm 2018, dư nợ cho vay bằng ngoại tệ tại nhà băng này cũng vào khoảng 10.000 tỷ, chiếm hơn 8% tổng dư nợ cho vay.

Đây là một trong những nguyên nhân khiến giao dịch ngoại tệ tại ngân hàng này vượt trội hoàn toàn so với phần còn lại của hệ thống. Sở hữu thị phần giao dịch ngoại tệ lớn, nhưng hiệu quả HDBank thu về lại rất khiêm tốn do chi phí phát sinh trong lĩnh vực này quá lớn.

|

Riêng năm 2018, nhà băng này đã phải bỏ ra 8.382 tỷ đồng chi phí cho các giao dịch ngoại tệ. Vì vậy, lãi thuần từ hoạt động này của HDBank chỉ là 62 tỷ đồng (tương đương tỷ suất lãi thuần/doanh thu chưa đến 1%).

Các năm trước đó, chi phí giao dịch ngoại tệ lớn khiến lãi thuần từ mảng kinh doanh này nói riêng và hoạt động ngoại hối nói chung của ngân hàng khá thấp.

Trong quý I, hoạt động ngoại hối mang về cho HDBank 94 tỷ đồng lãi thuần, gấp 4 lần cùng kỳ. Nhưng cấu thành trong đó, mảng vàng miếng chỉ vừa đủ bù chi phí, ngoại tệ cũng chỉ góp một phần nhỏ. Còn lại, phần lớn lãi thuần đến từ việc cung cấp các công cụ tài chính phái sinh tiền tệ.

Việc cung cấp các công cụ tài chính phái sinh tiền tệ là hoạt động kinh doanh có thu nhập thấp hơn nhiều ngoại tệ, nhưng biên lợi nhuận lại cao gấp hàng chục lần.

Những "ông lớn" trong giao dịch ngoại tệ

Năm gần nhất, ngoài HDBank chỉ có 5 ngân hàng khác sở hữu thu nhập từ giao dịch ngoại tệ trên 1.000 tỷ đồng, gồm Vietcombank, BIDV, Eximbank, Agribank và Techcombank.

Trong đó, Vietcombank ghi nhận 4.450 tỷ thu nhập từ ngoại tệ trong năm 2018, tăng gần 50% so với năm trước đó. Dù doanh thu chỉ bằng một nửa HDBank, hoạt động kinh doanh ngoại hối tại đây lại hiệu quả hơn rất nhiều.

Vietcombank chỉ phải bỏ ra 866 tỷ đồng chi phí cho các giao dịch ngoại tệ trong năm qua, giúp lãi thuần từ hoạt động này đạt tới 3.584 tỷ, tương đương biên lãi thuần đạt tới 80%. Đây cũng là mảng kinh doanh có biên lợi nhuận cao nhất của Vietcombank trong năm, vượt xa mức gần 51% của hoạt động tín dụng.

Cùng với các công cụ tài chính phái sinh tiền tệ và lãi chênh lệch tỷ giá ngoại tệ, giao dịch ngoại tệ giao ngay cũng là mảng có lợi nhuận đóng góp chính vào hoạt động ngoại hối của ngân hàng này nhiều năm gần đây.

BIDV năm vừa qua cũng ghi nhận 2.542 tỷ doanh thu từ ngoại tệ, tăng 70%, qua đó mang về khoản lãi thuần 1.236 tỷ cho ngân hàng. Hay Techcombank thu về 876 tỷ lãi thuần từ mua, bán ngoại tệ năm 2018 trong khi năm trước đó lỗ 51 tỷ đồng…

|

Tuy nhiên, những ngân hàng tầm trung mới đang là những cái tên dẫn đầu về hiệu quả kinh doanh ngoại tệ.

Năm qua, MSB đạt 375 tỷ đồng thu nhập từ giao dịch ngoại tệ, nhưng với chi phí bỏ ra là 64 tỷ đồng. Như vậy, nhà băng này thu về 311 tỷ lãi thuần từ ngoại tệ, tương ứng tỷ suất 83%.

Khoản lãi lớn từ ngoại tệ giúp mảng ngoại hối của MSB lãi gấp 3 lần so với năm 2017, đạt 209 tỷ đồng. Kết quả này đóng góp hơn 4% vào tổng thu nhập hoạt động ngân hàng cùng năm.

Tại ACB, dù chỉ đạt 446 tỷ doanh thu từ ngoại tệ, nhưng tỷ suất lãi thuần trong mảng này năm 2018 cũng lên tới 96%.

Những tháng đầu năm 2019, hoạt động ngoại hối (bao gồm ngoại tệ) tại các ngân hàng này cũng ghi nhận tăng trưởng mạnh so với cùng kỳ. Trong khi hầu hết ngân hàng đều đang có lợi nhuận từ các giao dịch ngoại tệ thì vẫn còn một số phải chịu cảnh thua lỗ.

VPBank năm 2018 đạt tới 31.086 tỷ đồng tổng thu nhập hoạt động, trong khi mảng ngoại hối lại âm hơn 104 tỷ đồng. Trong đó, hầu hết cấu phần trong mảng ngoại hối đều có lãi dương, nhưng riêng mảng ngoại tệ lại lỗ 432 tỷ đồng. Mức lỗ này đã tăng hơn 50% so với năm trước.

Trong quý I năm nay, ngân hàng này lỗ tiếp 37 tỷ đồng từ hoạt động ngoại hối, gấp đôi so với cùng kỳ. Với đà thua lỗ từ mua, bán ngoại tệ các năm trước, phần lớn khoản lỗ ngoại hối trong quý I của VPBank nhiều khả năng vẫn đến từ các giao dịch ngoại tệ giao ngay.